AML-LÖSUNGEN FÜR ZAHLUNGSDIENSTLEISTER BESSERE TECHNOLOGIE STATT NUR MEHR PERSONAL

DIE GRÖSSTE HERAUSFORDERUNG FÜR COMPLIANCE-MANAGER

Schnelles Wachstum vs. stetige Compliance: Ihr Unternehmen wickelt immer mehr Transaktionen ab. Der Druck auf Ihr Compliance-Team steigt. Regulierungsbehörden und Geschäftspartner stellen immer höhere Anforderungen an Ihre Compliance. Sie haben bereits davor gewarnt, dass dies ein potenzieller Dämpfer für weiteres Wachstum sein könnte – denn mit Ihrem aktuellen System können Sie Geldwäsche nicht effizient bekämpfen.

Beim Thema Betrug stand Ihr Unternehmen schon vor ähnlichen Hürden, aber Sie wissen, dass Compliance wesentlich komplexer ist. Mit zusätzlichem Personal ließe sich das Problem kurzfristig lösen. Allerdings ginge das auf Kosten Ihrer agilen, schlanken Prozesse die ihr Unternehmen bisher so erfolgreich machten.

Die Einführung neuer Technologien bedarf Compliance-Experten, die Ihren Innovationsgeist und Ihre Geschwindigkeit teilen. Auf Ihrem Weg vom Zahlungsdienstleister zum globalen Fintech benötigen Sie einen Partner der Ihre Zukunftsvision wirklich versteht.

Unser KI-gestütztes AML-System für Zahlungsdienstleister ist:

- Effizient - es reduziert Fehlalarme um über 70%, und hilft damit Ihren Teams sich auf das Wesentlich zu fokussieren

- Effektiv - sie entdecken Abweichungen und unbekannte kriminelle Muster, noch bevor sie zur Regel werden

- Erklärbar - ob Geldwäschebeauftragter oder Regulierungsbehörde: unsere Ergebnisse sind für alle Stakeholder verständlich und transparent

WAS ZAHLUNGSDIENSTLEISTER BEI DER WAHL EINES AML-SYSTEMS BEACHTEN SOLLTEN

HAWK:AI kombiniert tiefgehende Compliance-Erfahrung und mit neuester Cloud-Technologie und Künstlicher Intelligenz. Damit können Sie Ihren Aufwand deutlich reduzieren. AML-Compliance ist komplex, muss aber nicht ineffizient und unwirksam sein. Folgende Aspekte sollten Sie bedenken:

- Alle für Ihr Risikomanagement erforderlichen Module müssen in einer einzigen Benutzeroberfläche zugänglich sein. Nur so lassen sich Transaktionsüberwachung, Risikobewertung des Kunden, Payment Screening und Betrugsprävention sinnvoll miteinander kombinieren.

- Durch eine schnelle Integration mittels modernster API-Schnittstellen können Sie so schnell wie nötig live gehen.

- Sofort einsatzbereite Risikoszenarien, No-Code-Konfigurationen, Funktionen und Case Management Workflows ermöglichen Ihnen eine flexible Anpassung an Ihre individuellen Anforderungen.

- Mit KI und maschinellem Lernen können Sie die herkömmlichen regelbasierten Ansätzeergänzen und den Arbeitsaufwand minimieren sowie unbekannte Risiken identifizieren.

- Die Möglichkeit unterschiedliche Profile anzulegen (“tenants”) ermöglicht die Segmentierung nach Kundengruppen und/oder Risikoprofilen entsprechend Ihrer Geschäftslogik und dem damit verbundenen Risikoverständnis.

- Datenschutz und Privatsphäre sind ein Teil unserer DNA. Auch länderspezifische Vorschriften werden berücksichtigt.

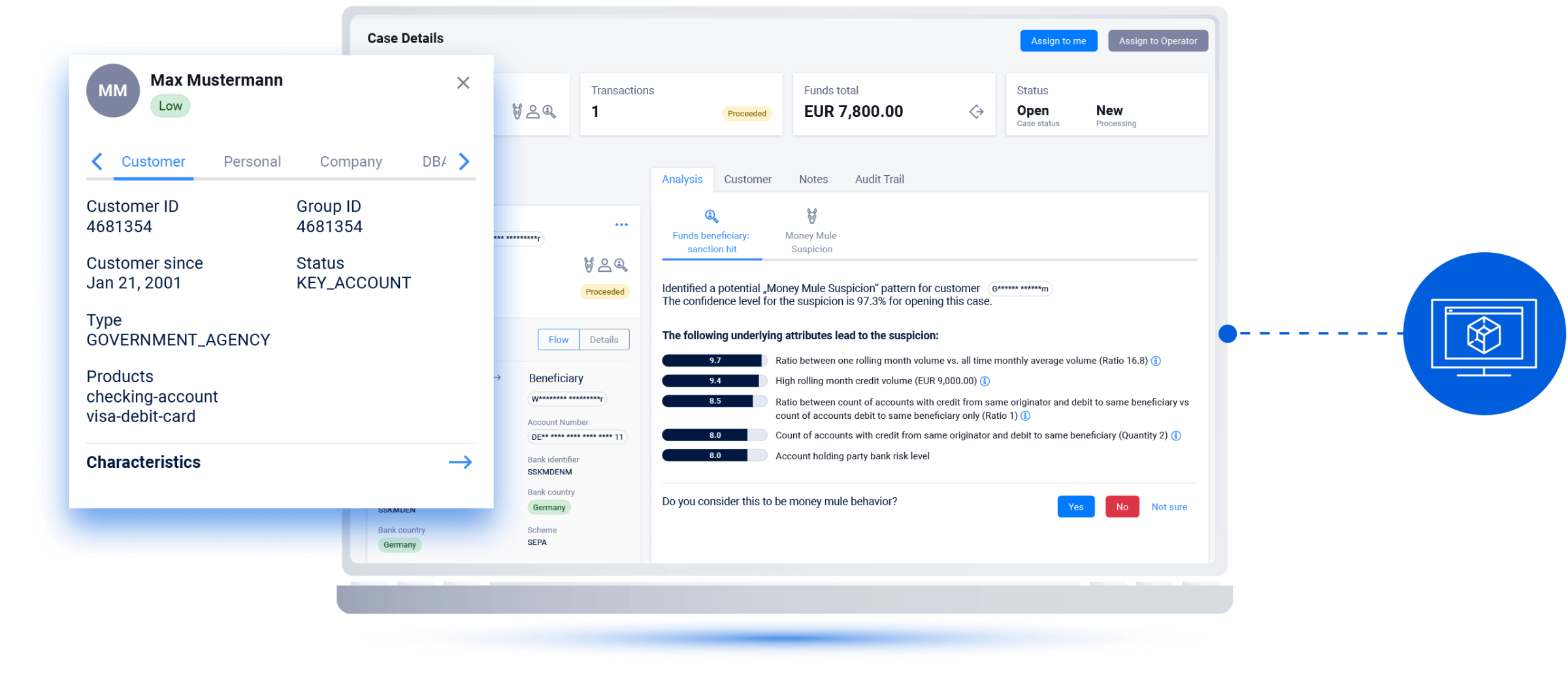

GELDWÄSCHEPRÄVENTION FÜR ZAHLUNGSDIENSTLEISTER

Wirtschaftsprüfer, Regulierungsbehörden und Partner erwarten alle von Ihnen, dass Sie Transaktionen auf Geldwäscherisiken und AML/CFT-Compliance streng überwachen. Geben Sie ihnen die Gewissheit, dass Ihre Transaktionsüberwachung identifizierte Risiken präzise bearbeitet und jeden einzelnen Schritt nachvollziehbar dokumentiert.

Die wichtigsten Vorteile für Zahlungsdienstleister:

- Reduziert Fehlalarme dank Künstlicher Intelligenz um über 70%

- Deckt unbekannte Betrugsmuster auf, noch bevor diese Schaden erzeugen

- Spart wertvolleZeit bei der Fallbearbeitung durch eine zentrale Schnittstelle

- Erklärbarkeit - Stellt sicher, dass wichtige Stakeholder das System verstehen und darauf vertrauen

- Bietet komplette, automatisierte Prüfberichte mit maximaler Datensicherheit

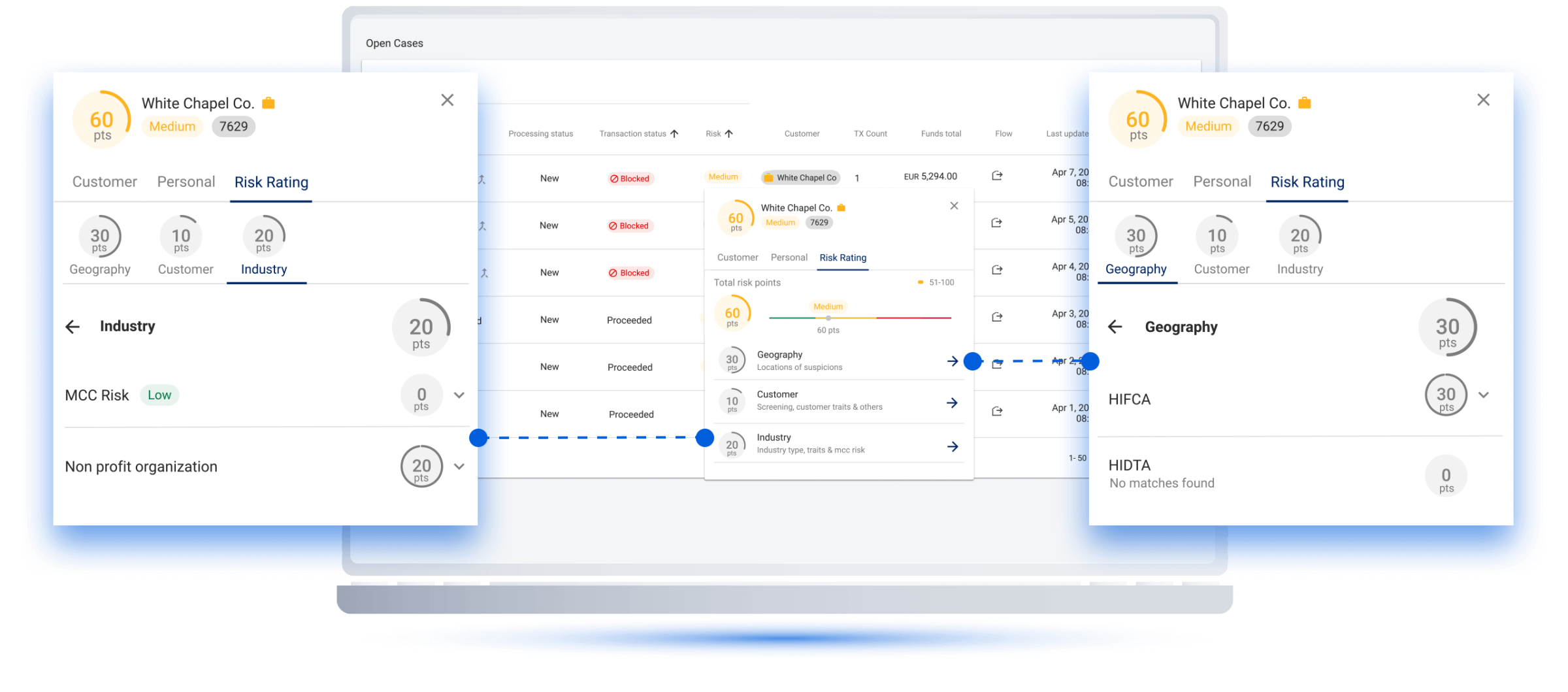

BEWERTEN SIE IHR KUNDENRISIKO KONTINUIERLICH MITTELS FLEXIBLER MODELLE UND EINER VIELZAHL AN DATENPUNKTEN

Führen Sie eine Kundenrisikobewertung auf Basis einer Vielzahl von erprobten Risikofaktoren durch. Zahlungsdienstleister und andere Fintechs können das Kundenrisiko anhand interner und externer Daten dynamisch bewerten und den jeweiligen Kontext mit Behavioral Analytics anreichern. Die wichtigsten Vorteile sind:

- Kombination von statischen und dynamischen Daten zur Erstellung einer individuellen Risikobewertung.

- Große Zeitersparnis pro Fall durch eine integrierte Benutzeroberfläche.

- Self-Service und No-Code-Konfigurierung.

FÜR ZUKÜNFTIGES WACHSTUM – EINFÜHRUNG VON HAWK:AI UM EFFIZIENT MILLIARDEN AN TRANSAKTIONEN ZU ÜBERWACHEN

“Wir haben viele verschiedene Systeme auf dem Markt getestet und miteinander verglichen. Hawk AI hat sich dabei als klarer Technologieführer herauskristallisiert. Schnelligkeit, Flexibilität und Skalierbarkeit sind für Zahlungsdienstleister unabdingbar. All das bieten die Lösungen von Hawk AI. Ihr Team hat eine der innovativsten Technologien am Markt entwickelt, und hält dabei eine geschickte Balance zwischen Regeln und KI.”

– Jim Parkinson, Chief Experience Officer, North American Bancard

MADE IN GERMANY, VERSTÄRKT DURCH KI

Effektiv

Decken Sie komplexe und unbekannte Verbrechensmuster auf

Effizient

70% weniger

Fehlalarme

Erklärbare

Verstehen und vertrauen Sie allen Systementscheidungen - revisionssicher

Einfache Implementierung

Implementierungsoptionen, die sich Ihren Bedürfnissen anpassen

COMPLIANCE MUSS KEIN HINDERNIS FÜR IHR WACHSTUM SEIN. VEREINBAREN SIE NOCH HEUTE EIN GESPRÄCH MIT HAWK:AI.

WEITERE LÖSUNGEN

Transaktionsmonitoring

Untersuchen Sie alle Transaktionen mithilfe eines umfangreichen Regelwerks und Behavioural Analytics TX-Monitoring entdecken

Customer Screening

Prüfen Sie Kunden gegen Sanktions-, PEP- und Beobachtungslisten sowie Adverse Media während und nach dem Onboarding.

Customer Risk Rating

Mithilfe von internen und externen Daten können Sie Kundenrisiken dynamisch bewerten. Nutzen Sie Behavioural Analytics für noch mehr Kontext.

Payment Screening

Prüfen Sie die Gegenpartei einer Transaktiongegen Sanktions- und Länderlisten in Echtzeit. Bereinigen Sie automatisiert Ihre Daten und verbessern Sie den Namensabgleich.